الفوركس هو اختصار لكلمة “foreign exchange” سوق الفوركس هو سوق عالمي يتم فيه تبادل العملات من مختلف دول العالم فيما بينها.

من أكثر الأخطاء الشائعة هو الخلط بين مصطلح فوركس و مصطلح تداول الأمر ببساطة أن التداول ليس فقط في سوق الفوركس فسوق الفوركس وحده يدل على سوق شراء وبيع العملات فيما بينها، في حين للتداول أسواق عدة غير الفوركس مثل تداول الأسهم، تداول العملات المشفرة, تداول الذهب والمعادن، تداول النفط، تداول المؤشرات وتداول السلع وأنواع تداول أخرى.

سوق الفوركس هو السوق المالي الأضخم والأكثر سيولة في العالم وأيضاً يعتبر سوق لا مركزي ولا يوجد جهة معينة مسؤولة عنه، مما يسمح للمستثمرين والشركات والمتداولين في جميع أنحاء العالم بشراء وبيع العملات.

بمرور الوقت، تمت إضافة العديد من السلع والمؤشرات وعقود فروقات الأسهم إلى المنتجات المتداولة على منصات الفوركس وكذلك وحدات العملات.

من حيث قوة السيولة وحجم التداول، فإن الفوركس هو أضخم سوق في العالم.

يمكننا القول إن نظام الرافعة المالية، الذي يمكّن المستثمرين من فتح معاملات كبيرة برأس مال صغير، يمهد الطريق لمثل هذا النمو في سوق الفوركس.

جدول المحتوى

تاريخ الفوركس

قبل الحرب العالمية الثانية، كان النظام المالي العالمي يعتمد على نظام معيار الذهب. في هذا النظام، كانت العملات ترتبط بقيمة معينة من الذهب. وكانت الحكومات تضمن استبدال العملات بالذهب بناءً على الطلب. وكانت العملات قابلة للتحويل إلى الذهب بسعر ثابت.

نظام بريتون وودز

بعد الحرب العالمية الثانية، نتج نظام بريتون وودز الذي تم إنشاؤه كنظام مالي جديد. تم تأسيسه في عام 1944 في بلدة بريتون وودز بالولايات المتحدة الأمريكية. وفي هذا النظام، تم تحويل الدولار الأمريكي إلى العملة الرئيسية للنظام المالي العالمي وأصبح يعتمد بشكل رئيسي في التسويات الدولية.

نظام سعر الصرف الحر

في عام 1971، قام الرئيس الأمريكي ريتشارد نيكسون، بإلغاء التثبيت المباشر للدولار الأمريكي بالذهب، وهذا يعني أن الدولار قد فصل تماماً عن الذهب. وهكذا انتقل النظام المالي العالمي إلى نظام سعر الصرف الحر، مما يعني أنه يتم تحديد قيمة العملات بناءً على العرض والطلب في الأسواق العالمية.

تأثير التكنولوجيا

بعد عام 1990، تم تطوير التكنولوجيا واستخدام أجهزة الحاسوب في البنوك وشركات الوساطة المالية. هذا أدى إلى إنشاء منصات تداول إلكترونية تتيح للمستثمرين الوصول الفوري إلى تحركات الأسعار والتداول بأنفسهم. وبفضل هذه المنصات، أصبح بإمكان الأفراد القيام بمعاملات الفوركس والاستثمار في الأسواق المالية دون الحاجة إلى رأس مال كبير بفضل الرافعة المالية.

من هو المؤثر في سوق الفوركس

أولاً: البنوك المركزية العالمية

البنك المركزي مسؤول عن تعديل سعر صرف عملة البلد الذي ينتمي إليه البنك المركزي من خلال العرض والطلب العالميين على العملة ووفقاً للظروف الاقتصادية للبلد.

يمكنك متابعة جميع أخبار البنوك المركزية من أسعار فائدة، معدلات تضخم، بيانات التوظيف مؤشر أسعار المستهلك الناتج المحلي الإجمالي، السياسة النقدية وأحداث البنك المركزي، مبيعات التجزئة، الاجتماعات العالمية غير العادية، البلدان الأكثر تأثيراً على الأسواق المالية عندما تنشر أرقاماً اقتصادية هي الولايات المتحدة الأمريكية – كندا – المملكة المتحدة – اليابان – منطقة اليورو – أستراليا – نيوزيلندا وغيرها من الأخبار تجدونها على الرزنامة الاقتصادية لموقعنا الرسمي.

وهذه أهم البنوك المركزية في العالم

1- البنك الفيدرالي المركزي الأمريكي (FED)

رئيس مجلس البنك جيروم باول (Jerome Powell)

الازواج التي تتأثر بقرارات البنك وتصريحات رئيس مجلس البنك

EUR/USD, USD/JPY, GBP/USD, USD/CHF, USD/CAD, AUD/USD, NZD/USD

الذهب والفضة

2- البنك المركزي الأوروبي (ECB)

رئيس مجلس البنك كريستين لاجارد (Christine Lagarde)

الازواج التي تتأثر بقرارات البنك وتصريحات رئيس مجلس البنك

EUR/USD, EUR/JPY, EUR/GBP, EUR/CAD, EUR/CHF والذهب

3- بنك إنكلترا (BOE)

رئيس مجلس البنك أندرو بيلي (Andrew Bailey)

الازواج التي تتأثر بقرارات البنك وتصريحات رئيس مجلس البنك

GBP/USD, GBP/JPY, EUR/GBP, EUR/CHF

4- البنك المركزي السويسري (SNB)

رئيس مجلس البنك توماس جوردان (Thomas Jordan)

الازواج التي تتأثر بقرارات البنك وتصريحات رئيس مجلس البنك

USD/CHF, CHF/JPY, EUR/CHF, GBP/CHF, CAD/CHF

5- البنك الاحتياطي الأسترالي (RBA) وبنك كندا (BOC) والبنك المركزي النيوزلندي (RBNZ) وبنك اليابان (BOJ) وبنوك مركزية أخرى.

ثانياً: المنظمات الربحية

مثل البنوك الموجودة في العالم التي تهدف للربح وشركات التأمين أو أي شركة تحتاج لشراء عملات أو بيع عملات في نشاطها التجاري.

ثالثاً: الشركات المالية الاستثمارية

وهو قطاع يتكون من الشركات التي تعمل بصورة رئيسية بالوساطة المالية حسب قاموس الإسكو للحسابات القومية.

شركات الصرافة وهو أي مؤسسة مالية يتم من خلالها تبادل العملات للزبائن بعملات أجنبية مختلفة.

مفاهيم الفوركس

لتعلم الفوركس بشكل احترافي لا بد من معرفة أساسيات الفوركس لتبني مكتبة من المعلومات لتصبح متداولاً ناجحاً

بداية دعونا نتحدث عن:

أزواج العملات في الفوركس

كما هو متعارف عليه أن العملات تكسب قوتها من اقتصاد البلد الذي تنشأ منه لهذا السبب فالعملات الرئيسية في عالم الفوركس من دول اقتصادها قوي جداً، لنتعرف سوياً على أزواج العملات المتداولة في سوق الفوركس.

العملات الرئيسية في الفوركس

1- الدولار الأمريكي (USD)

2- اليورو (EUR)

3- الجنيه الإسترليني (GBP)

4- الفرنك السويسري (CHF)

5- الين الياباني (JPY)

ومنها نستنتج الأزواج الرئيسية التي يكون فيه الطرف الأول هو الدولار والطرف الثاني أحد العملات الرئيسية الأخرى وتعتبر أهم الأزواج والأكثر تداولاً.

اليورو مقابل الدولار الأميركي (EUR /USD)

الجنيه الاسترليني مقابل الدولار الأميركي (GBP /USD)

الدولار الأميركي مقابل الين الياباني (USD/JPY)

الدولار الأميركي مقابل الفرنك السويسري (USD/CHF)

العملات الثانوية في الفوركس

1- الدولار الكندي (CAD)

2- الدولار الأسترالي (AUD)

3- الدولار النيوزيلندي (NZD)

ومنها تنتج الأزواج الثانوية الأشهر التي يكون الدولار الأمريكي طرف الأساس أو العملة المقابلة

الدولار الأمريكي مقابل الدولار الكندي (USD/CAD)

دولار أسترالي مقابل دولار الأمريكي (AUD /USD)

الدولار النيوزيلندي مقابل الدولار الأمريكي (NZD /USD)

الأزواج المتقاطعة في الفوركس

حيث يكون الطرفين أحد العملات الرئيسية ما عدا عملة الدولار.

اليورو مقابل الجنية الإسترليني EUR/GBP

يورو مقابل فرنك سويسري EUR/CHF

اليورو مقابل الين الياباني EUR/JPY

ومن المهم التنويه أن سوق الفوركس يشمل أيضاً العملات المشفرة وفي مقدمتها البتكوين ويتم التداول بها.

ننصح أي شخص يريد دخول هذا العالم أن يبدأ بالتداول في الأزواج الرئيسية لأنها تحتوي على عملة الدولار الأمريكي كما ذكرنا سابقاً فهو من أهم الأزواج الرئيسية التي لها سيولة عالية في سوق الفوركس وسبرد قليل نظراً لقوة اقتصاد أمريكا وأوروبا وننصح نحن المنصة العربية للاستثمار بالدخول بهذا الزوج كبداية لدخول عالم الفوركس.

أوامر التداول التي تستخدم في سوق الفوركس

1- الأوامر المباشرة

1- أمر الشراء (Buy)

هو أمر شراء أداة مالية بالسعر الموجود على الشاشة وتتوقع حسب خطتك الاستراتيجية أن هذا السهم أو العملة سوف تزيد قيمتها فتربح فرق السعر.

مثال بسيط بدون لوت لسهولة الفهم: حسب دراستك للسوق ارتأيت أن الذهب ستزداد قيمته فقمت بصفقة شراء عند سعر 1900دولار للأونصة بعد إرسال الأمر وتنفيذه بالسوق سيكون هناك احتمالين:

الأول: أن السعر يرتفع ليصل فرضاً إلى 1950 فتكون ربحت 50 دولار.

الثاني: أن السعر ينخفض ليصل فرضاً إلى 1850 فتكون قد خسرت 50 دولار.

2 – أمر البيع (Sell)

هو أمر تقوم فيه ببيع سهم أو عملة أو أي أصل مالي آخر وتتوقع حسب خطتك الاستراتيجية أن هذا السهم أو العملة سوف تنخفض قيمتها فتربح فرق السعر.

مثال بسيط بدون لوت لسهولة الفهم: حسب دراستك للسوق ارتأيت أن النفط ستنخفض قيمته فقمت بصفقة بيع عند سعر 75 دولار للبرميل بعد إرسال الأمر وتنفيذه بالسوق سيكون هناك احتمالين:

الأول: أن السعر ينخفض يصل فرضاً إلى 70 فتكون قد ربحت 5 دولار.

الثاني: أن السعر يرتفع ويصل فرضاً إلى 80 فتكون قد خسرت 5 دولار.

3- أمر إغلاق الصفقة (Close)

وهو الأمر الذي يستخدم لإنهاء أي صفقة مفتوحة سواء كانت رابحة أو خاسرة

2-الأوامر المعلقة

هي الأوامر المستقبلية للبيع أو الشراء وتتفعل تلقائياً من قبل المنصة بمجرد وصول مؤشر العملة أو السهم للمنطقة التي يحددها المتداول.

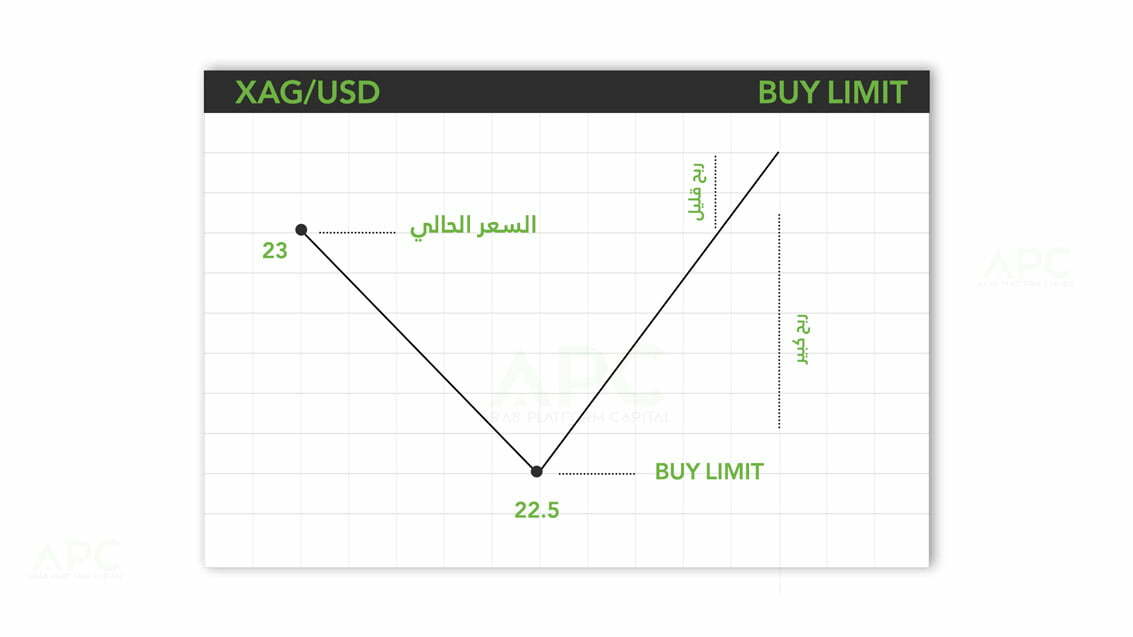

1- حد أمر الشراء (Buy Limit) (الشراء بسعر أقل من السعر الحالي)

هو أمر معلق في سوق الفوركس يتم تنفيذه تلقائياً من قبل المنصة الوسيطة بحيث يتيح للمتداول أن يدخل صفقة شراء بمجرد أن يصل المؤشر لسعر أقل من السعر الحالي وهذا يحصل عندما يتوقع المتداول أنه إذا وصل سعر المؤشر إلى هذا الحد سوف يرتفع وهذا بدوره يكسب المتداول مرابح أكثر.

مثال بسيط:

سعر الفضة 23 دولار للأونصة، ولكنك تريد الدخول بصفقة شراء عندما يصبح السعر 22.5 عند وصول السعر لهذا الحد يتفعل الأمر المعلق بالشراء تلقائياً ويدخلك صفقة شراء بالسعر المطلوب والذي هو 22.5 وبحسب تحليلك أنه سوف يصعد المؤشر فتكسب أرباح أكثر.

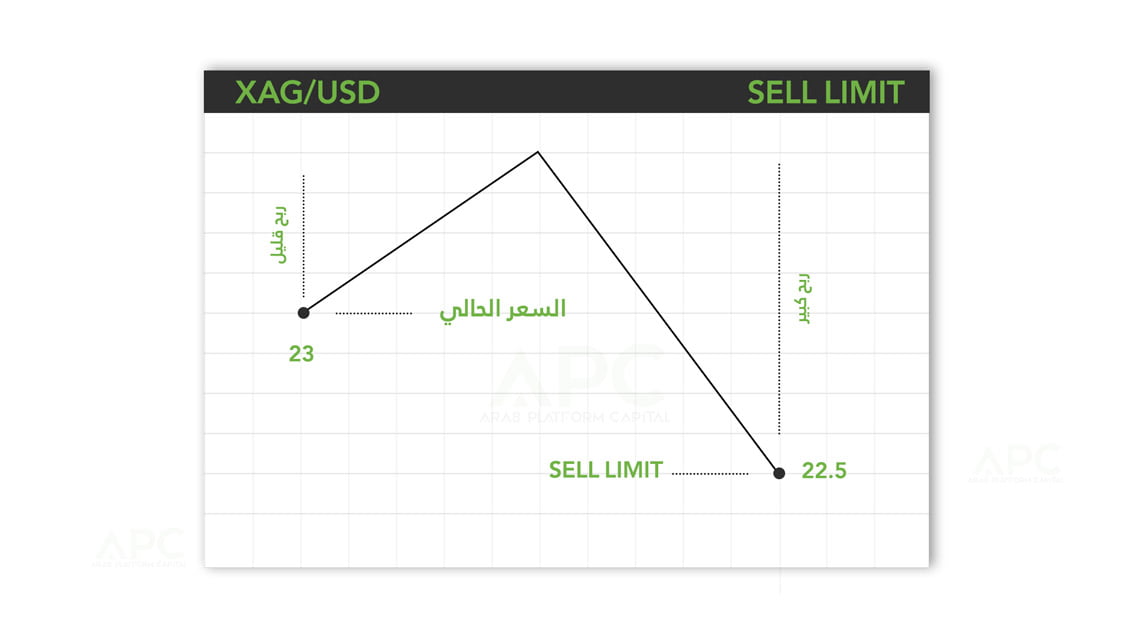

2- حد أمر البيع (Sell Limit) (البيع بسعر أعلى من السعر الحالي)

هو أمر معلق في سوق الفوركس يتم تنفيذه تلقائياً من قبل المنصة الوسيطة بحيث يتيح للمتداول أن يدخل صفقة بيع بمجرد أن يصل المؤشر لسعر أعلى من السعر الحالي وهذا يحصل عندما يتوقع المتداول أنه إذا وصل سعر المؤشر إلى هذا الحد سوف ينخفض وهذا بدوره يكسب المتداول مرابح أكثر.

مثال بسيط:

سعر الفضة 23 دولار لأونصة، ولكنك تريد الدخول بصفقة بيع عندما يصبح السعر 23.5 عند وصول السعر لهذا الحد يتفعل الأمر المعلق بالبيع تلقائياً ويدخلك صفقة بيع بالسعر المطلوب والذي هو 23.5 وحسب تحليلك للأسواق سوف ينخفض المؤشر وبهذا الشكل يحقق مربح أكبر من البيع.

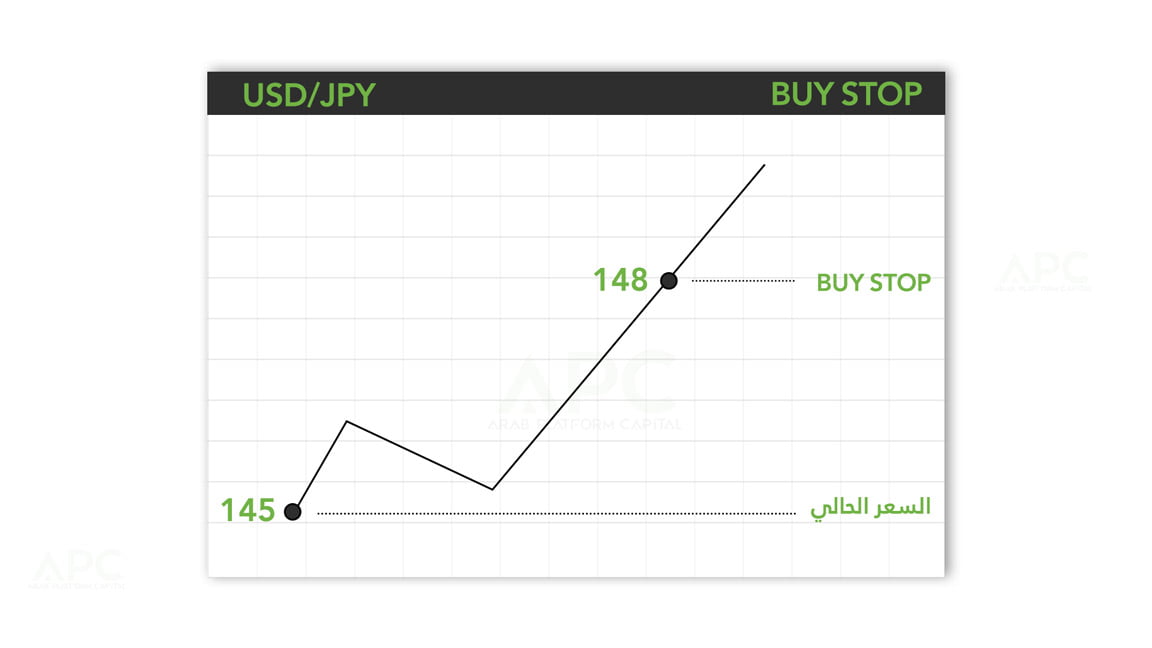

3- إيقاف أمر الشراء (Buy Stop) (الشراء بسعر أعلى من السعر الحالي)

هو أمر معلق في سوق الفوركس يتم تنفيذه تلقائياً من قبل المنصة الوسيطة بحيث يتيح للمتداول أن يدخل صفقة شراء بمجرد أن يصل المؤشر لسعر أعلى من السعر الحالي وهذا يحصل عندما يتوقع المتداول أنه إذا وصل سعر المؤشر إلى هذا الحد سوف يستمر في الارتفاع وهذا بدوره يكسب المتداول مرابح أكثر.

مثال بسيط:

سعر زوج USD/JPY – دولار أمريكي ين ياباني 145، ولكنك تريد الدخول بصفقة شراء عندما يصبح السعر 148عند وصول السعر لهذا الحد يتفعل الأمر المعلق بالشراء تلقائياً ويدخلك صفقة شراء بالسعر المطلوب والذي هو 148.

4- إيقاف أمر البيع (Sell Stop) (البيع بسعر أقل من السعر الحالي)

هو أمر معلق في سوق الفوركس يتم تنفيذه تلقائياً من قبل المنصة الوسيطة بحيث يتيح للمتداول أن يدخل صفقة بيع بمجرد أن يصل المؤشر لسعر أقل من السعر الحالي وهذا يحصل عندما يتوقع المتداول أنه إذا وصل سعر المؤشر إلى هذا الحد سوف يستمر في الانخفاض وهذا بدوره يكسب المتداول مرابح أكثر.

مثال بسيط:

سعر زوج USD/JPY – دولار أمريكي ين ياباني 145، ولكنك تريد الدخول بصفقة بيع عندما يصبح السعر 142عند وصول السعر لهذا الحد يتفعل الأمر المعلق بالبيع تلقائياً ويدخلك صفقة بيع بالسعر المطلوب والذي هو 142

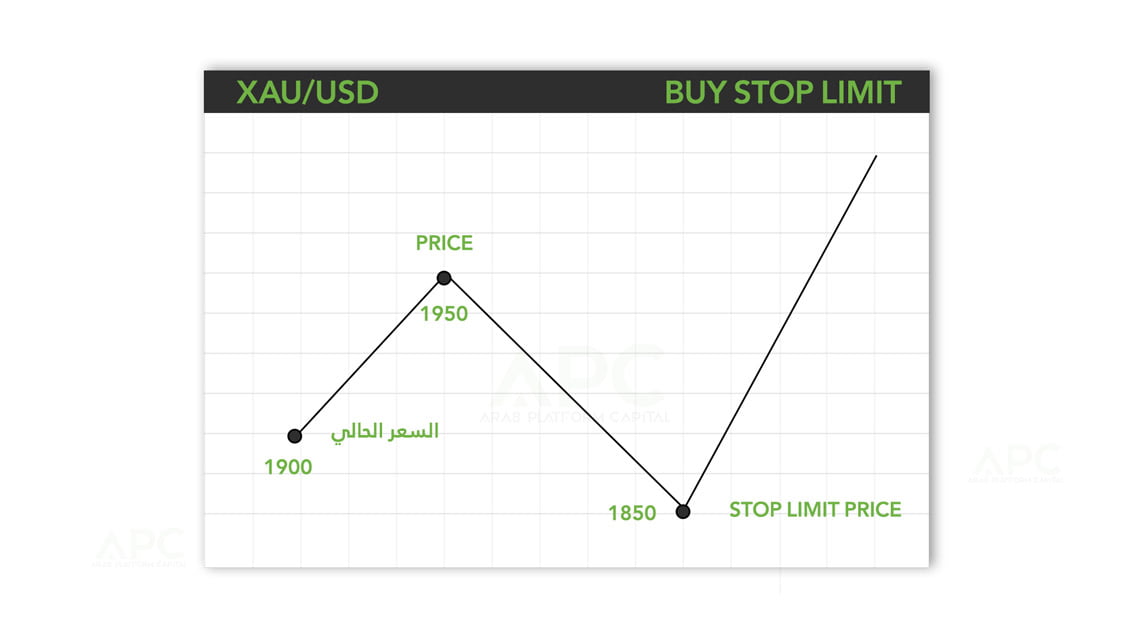

5- وضع أمر شراء معلق (Buy Stop Limit) (شراء بسعر أقل من سعر السوق بشرط أن يصل السعر لسعر أعلى من سعر السوق)

هو أمر معلق في سوق الفوركس يتم تنفيذه تلقائياً من قبل المنصة الوسيطة بحيث يشترط إدخال سعرين السعر الأول (Price) والسعر الثاني سعر (Stop Limit) يتيح للمتداول أن يدخل صفقة شراء بشرط أن يصل المؤشر لسعر أعلى من السعر الحالي ثم ينخفض إلى السعر المطلوب (السعر الثاني) وهذا يحصل عندما يتوقع المتداول أنه إذا وصل سعر المؤشر إلى هذا الحد سوف ينخفض الى المستوى المطلوب ثم يعاود الصعود مرة أخرى وهذا بدوره يكسب المتداول مرابح أكثر.

مثل بسيط:

إذا كان الذهب سعره الحالي1900 وأنت تريد دخول صفقة شراء للذهب عند سعر1850 (Stop Limit Price) ولكن بشرط أن يصل السعر إلى 1950 (Price) أولاً ثم يهبط إلى مستوى 1850 فيقوم بصفقة شراء عند هذا السعر.

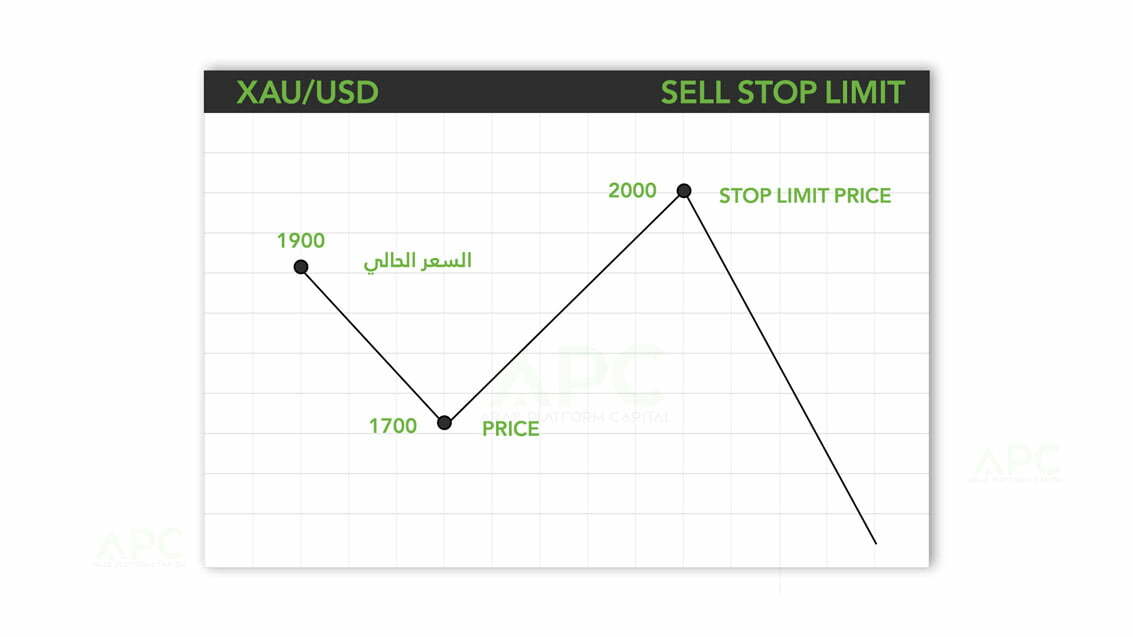

6- أمر بيع شرطي (Sell Stop Limit) (بيع بسعر أعلى من سعر السوق بشرط أن يصل السعر لسعر أقل من سعر السوق)

هو أمر معلق في سوق الفوركس يتم تنفيذه تلقائياً من قبل المنصة الوسيطة بحيث يشترط إدخال سعرين السعر الأول (Price) والسعر الثاني سعر (Stop Limit) يتيح للمتداول أن يدخل صفقة بيع بشرط أن يصل المؤشر لسعر أقل من السعر الحالي ثم يصعد إلى السعر المطلوب (السعر الثاني) وهذا يحصل عندما يتوقع المتداول أنه إذا وصل سعر المؤشر إلى هذا الحد سوف ينخفض الى المستوى المطلوب ثم يعاود الصعود مرة أخرى وهذا بدوره يكسب المتداول مرابح أكثر.

مثال بسيط:

إذا كان الذهب سعره الحالي1900 وأنت تريد دخول صفقة بيع للذهب عند سعر2000 (Stop Limit Price) ولكن بشرط أن يصل السعر إلى 1700 (Price) أولاً ثم يصعد إلى مستوى 2000 فيقوم بصفقة بيع عند هذا السعر.

أوامر يمكن تنفيذها بعد أي أمر بيع أو شراء أو حتى بعد أي أمر معلق

1- أمر إيقاف الخسارة (Stop Loss order)

هو أحد أنواع الأوامر المعلقة يتم تنفيذه تلقائياً من قبل المنصة الوسيطة تتيح بدورها للمتداول وضع مستوى محدد لخسارته وذلك يسمح له بتجنب الخسائر الكبيرة من حسابه.

مثال: لنفترض أنك تتداول في زوج العملات (EUR /USD) وقمت بشراء لوت 100,000 من هذا الزوج عند سعر 1.2000. وترغب في تحديد مستوى وقف الخسارة لحماية رأسمالك من الخسائر الكبيرة في حالة حدوث تغيرات سلبية في السوق.

قمت بتحليل السوق وتحديد أن المستوى المناسب لوقف الخسارة هو 1.1950، أي أنك لا ترغب في خسارة أكثر من 50 نقطة (بيب) (نقطة (بيب) واحدة تعادل 0.0001 من قيمة الزوج كما شرحنا في فقرة البيب).

في هذه الحالة، تقوم بإدخال أمر وقف الخسارة (Stop Loss Order) في منصة التداول الخاصة بك على مستوى 1.1950. هذا يعني أنه إذا وصل سعر الزوج إلى هذا المستوى، سيتم تلقائياً تنفيذ إغلاق الصفقة بخسارة تقدر بـ 50 نقطة (بيب).

باستخدام أمر وقف الخسارة، يمكنك التحكم في مستوى المخاطرة في التداول وحماية رأس المال الخاص بك بطريقة احترافية. يجب عليك دائماً تحديد مستوى وقف الخسارة بناءً على تحليل السوق واستراتيجيتك الشخصية.

2- أمر جني الأرباح (Take Profit Order)

هو أحد أنواع الأوامر المعلقة التي يتم تنفيذها تلقائياً من قبل المنصة الوسيطة تتيح بدورها للمتداول وضع مستوى محدد للربح يتيح هذا النوع من الأوامر بتحصيل الأرباح عند الوصول إلى المستوى الذي خططت له بعد متابعتك للتحليل الفني والأخبار الاقتصادية دون الحاجة لإغلاق الصفقة بنفسك.

مثال: لنفترض أنك تقوم بتداول زوج العملات EUR/USD في سوق الفوركس، وقد قررت فتح صفقة شراء على سعر 1.1500. ترغب في تحقيق ربح عندما يصل السعر إلى 1.1600. في هذه الحالة، يمكنك وضع أمر جني الأرباح (Take Profit Order) عند 1.1600.

إذا تم تنفيذ صفقتك ووصل سعر الزوج إلى 1.1600، سيتم تنفيذ أمر جني الأرباح تلقائياً وتربح الصفقة بالسعر المحدد.

السبرد في الفوركس(Spread)

هو مصطلح ستسمعه كثيراً في عالم الفوركس وهو يعني الفرق بين أسعار البيع والشراء للأصول المالية مثل العملات الأجنبية والأسهم والسلع والمؤشرات في الأسواق المالية.

يتم حساب السبرد بالنقاط. تشير النقطة إلى أصغر تغير في حركة الأداة المالية.

يعتبر السبرد هو ربح شركة الوساطة المالية ويجب على المستثمر دفع الفارق عند شراء وبيع المنتجات في سوق الأسهم. قد يختلف معدل السبرد اعتماداً على حركة سوق الفوركس وحالة السيولة للأصول المالية المراد شراؤها. إذا كانت سيولة الأصل المالي ذي الصلة منخفضة، فقد يزداد الفارق بين الشراء والبيع.

النقاط أو البيب في الفوركس (PiP)

البيب هي وحدة قياس تغير سعر الصرف حيث تم تصنيف تسعيرة العملات الى عدد من المنازل العشرية (وهو نظام الأساس 10 حيث إذا انتقلت الفاصلة للعدد من اليسار اليمين تقل قيمته بمقدار عشرة أضعاف وإذا انتقلت الفاصلة من اليمين الى اليسار تزداد قيمته بمقدار عشرة أضعاف) وهي عادةً تكون في المرتبة العشرية الرابعة كتغير ما عدا الين الياباني تكون في المرتبة العشرية الثانية.

دعونا نطرح مثاليين لتوضيح الحساب مع مرتبة عشرية رابعة ومرة أخرى مع مرتبتين عشريتين.

مرتبة عشرية رابعة

لنفترض أنك ترغب في شراء لوت واحد من زوج GBP/USD، حيث يساوي اللوت الواحد 100،000 جنيه استرليني. تمثل البيب المرتبة العشرية الرابعة على يمين الفاصلة لزوج GBP/USD هي 0.0001.

قررت شراء الزوج عند سعر 1.4000 دولار أمريكي، ثم أغلقت المركز ببيع عقد واحد عند سعر 1.4020. الفرق بين الاثنين هو:

1.4020 – 1.4000 = 0.0020

بمعنى آخر، الفرق هو 20 بيب. وبما أن قيمة البيب الواحدة للعقد القياسي 1 لوت تساوي 10 دولار أمريكي، فإنك قد حققت ربحاً قدره 200 دولار أمريكي.

مرتبة عشرية ثانية

لنفترض أنك ترغب في التداول على زوج العملات الدولار الأمريكي مقابل الين الياباني (USD/JPY) وقررت شراء لوت واحد. يساوي اللوت الواحد 100،000 دولار أمريكي. قيمة البيب الواحدة لزوج USD/JPY هي 0.01

لقد قررت شراء الزوج عند سعر 110.50 ين ياباني، وبعد ذلك أغلقت مركزك ببيع عقد واحد عند سعر 110.70. الفرق بين الاثنين هو:

110.70 – 110.50 = 0.20

بمعنى آخر، الفرق هو 20 بيب. وبما أن قيمة البيب الواحدة للعقد القياسي 1 لوت تساوي 10دولار، فإنك قد حققت ربحاً قدره 200 دولار.

أحجام عقود الفوركس (اللوت) (Lot)

منذ قليل في فقرة السبرد ذكرنا كلمة لوت من المؤكد أنك الآن في حيرة من هذا المصطلح دعنا نسلط الضوء على مصطلح اللوت في سوق الفوركس، اللوت هو وحدة قياس لحجم العقود التي يتم تداولها. يساعد اللوت في تحديد كمية العملة التي يتم شراؤها أو بيعها في كل صفقة. يعتمد حجم اللوت على قيمة العملة المدارة في الصفقة.

هناك ثلاثة أنواع رئيسية من اللوت في تداول الفوركس:

- اللوت القياسي (Standard Lot): يعادل 100,000 وحدة من العملة الأساسية. على سبيل المثال، في زوج EUR/USD، اللوت القياسي يشتري أو يبيع 100,000 يورو.

- اللوت المصغر (Mini Lot): يعادل 10,000 وحدة من العملة الأساسية. هذا يعني أنه في زوج EUR/USD، اللوت المصغر يشتري أو يبيع 10,000 يورو.

- اللوت الميكرو (Micro Lot): يعادل 1,000 وحدة من العملة الأساسية. بالتالي، في زوج EUR/USD، اللوت الميكرو يشتري أو يبيع 1,000 يورو.

لتوضيح الأمر، دعنا نستخدم زوج العملات GBP/USD كمثال. في هذا الزوج، لوت واحد يعادل 100,000 جنيه استرليني. لذا، إذا قمت بشراء لوت واحد من GBP/USD، فإنك تشتري 100,000 جنيه استرليني.

على سبيل المثال، إذا كان سعر صرف GBP/USD يساوي 1.4000، فإن قيمة العقد ستكون:

100,000 جنيه استرليني × 1.4000 = 140,000 دولار أمريكي

هذا يعني أن اللوت الواحد من GBP/USD يتطلب مبلغاً قدره 140,000 دولار أمريكي لفتح الصفقة.

الرافعة المالية في الفوركس (Leverage)

الرافعة المالية هي أداة تتيح للمستثمر تداول مبلغ أكبر من رأس المال الذي يمتلكه في الحقيقة. تعمل الرافعة عن طريق استعارة رأسمال إضافي من الوسيط لتمكين المستثمر من فتح صفقات أكبر بقيمة أعلى مما يكون قادراً على تحمله بمبلغ رأس المال الأساسي.

في سوق الفوركس، يتم تصنيف الرافعة المالية بشكل عادي كنسبة مئوية، مثل 1:100 أو 1:500. وهذا يعني أنه مع الرافعة المالية 1:100، يمكن للمستثمر تداول 100 دولار بمجرد امتلاكه لرأسمال قدره 1 دولار.

تستخدم الرافعة المالية لزيادة فرص الربح، ولكن يجب أن يتم استخدامها بحذر، حيث يمكن أن تزيد من أخطار الخسارة أيضاً. ولذلك، ينبغي على المستثمرين اختيار نسبة الرافعة المالية بعناية وفقاً لمستوى خبرتهم وقدرتهم على تحمل المخاطر.

تتوفر عدة أنواع من الرافعة المالية، والأكثر شيوعاً هي الرافعة الثابتة والرافعة المتغيرة. الرافعة الثابتة تعطي للمستثمر نسبة محددة من الرافعة المالية، في حين أن الرافعة المتغيرة قد تتغير بناءً على الأصول المتداولة والشروط المالية.

يجب أن يفهم المستثمرون أن الرافعة المالية هي أداة قوية ولها أهميتها في سوق الفوركس، حيث يمكن للمستثمرين تحقيق أرباح كبيرة بالاستفادة من التذبذبات الصغيرة في أسعار العملات. ومع ذلك، يجب أن يكون لديهم فهم كامل للمخاطر المرتبطة بالرافعة المالية وتحديد النسبة المناسبة لمستوى خبرتهم واستراتيجيتهم التداولية في سوق الفوركس.

يجب على المستثمر أيضاً توخي الحذر وإدارة رأس المال بعناية واستخدام أدوات إدارة المخاطر للحفاظ على استقرارهم المالي وتقليل التعرض للخسائر المحتملة.

الهامش في الفوركس:

بعد أن قمنا بشرح مفصل عن الرافعة المالية سنقوم الآن بشرح الهامش المرتبط ارتباطاً وثيقاً بالرافعة المالية.

لنفهم الهامش دعونا نشرح لكم ما هي السيولة (Equity) هي بشكل مبسط رأس المال الموجود في حساب التداول الخاص بك

إذا لم تكن هناك صفقات مفتوحة فيكون رأس مالك ثابتاً أما إذا كان هناك صفقات مفتوحة يتغير رأس المال هبوطاً أو صعوداً حسب مجموع الخسائر والأرباح من صفقات التداول المفتوحة.

الهامش(Margin)

هو المبلغ الذي يتم خصمه من رأس المال لفتح الصفقات وهذا الخصم يتم من قبل شركة الوساطة.

الهامش المحجوز(Used Margin)

هو مجموع المبالغ التي يتم تجميدها أو حجزها في حساب التداول الخاص بك بعد فتح الصفقات. يتم استخدام الهامش المحجوز كضمان للوسيط المالي أو الشركة المشغلة للتداول لضمان تغطية أي خسائر محتملة قد تحدث عند التداول. بالطبع بمجرد إغلاق الصفقة يتم إعادة الهامش المحجوز.

يعتمد حجم الهامش المحجوز على عدة عوامل، بما في ذلك الأداة المالية المتداولة ونسبة الهامش المطلوبة من قبل الوسيط المالي.

الهامش المتاح (Free Margin)

يشير إلى المبلغ المتبقي في حساب التداول الخاص بك بعد خصم الهامش المحجوز للصفقات الحالية. يتم حساب الهامش المتاح عن طريق طرح قيمة الهامش المحجوز من الرصيد الإجمالي لحساب التداول.

باختصار، يُعتبر الهامش المتاح كرصيد قابل للاستخدام لفتح صفقات جديدة أو تغطية أية خسائر حققتها صفقاتك.

مثال كصفقة حقيقية

لنفترض أنك كمتداول تملك 10000 دولار في حسابك للتداول وهو كما سردنا سابقاً السيولة أو رأس المال

وبرافعة مالية 1:100 كما هو الحال في المنصة العربية للاستثمار.

وأردت فتح صفقة شراء على زوج ين ياباني USD/JPY

بلوت قياسي 100,000 من عملة الأساس وهي الدولار في هذا الزوج.

مع وجود نظام الرافعة المالية والهامش يمكن للمتداول في الفوركس تنفيذ صفقة شراء ل 100000 دولار بحساب 10000 دولار فقط.

لحساب الهامش المحجوز نقسم قيمة اللوت على الرافعة المالية

100000 ÷ 100 = 1000 دولار

الهامش المحجوز: 1000 دولار

الهامش المتاح: 9000 دولار

الصفقة لها احتمالين

1- الاحتمال الأول أن تغلق الصفقة وأنت رابح ولنفترض مقدار الربح 200 دولار فتقوم المنصة الوسيطة بإعادة الهامش المحجوز للحساب وتضيف عليه مقدار الربح ويصبح رأس المال 10200.

2- الاحتمال الثاني أن تغلق الصفقة وأنت خاسر ولنفترض مقدار الخسارة 100دولار فتقوم المنصة الوسيطة بخصم مقدار الخسارة من الهامش المتاح وتعيد الهامش المحجوز للحساب ويصبح رأس المال 9900.

عند فتح صفقة، ينخفض الهامش المتاح بقيمة الهامش المحجوز لتلك الصفقة. وإذا تحققت خسائر من الصفقة، فإن الهامش المتاح سينخفض بمقدار تلك الخسائر. على الجانب الآخر، إذا حققت ربحًا من الصفقة، فإن الهامش المتاح سيزيد بقيمة الأرباح.

يجب أن تراقب الهامش المتاح بعناية للتأكد من أنه لا يصل إلى الحد الأدنى المطلوب من قبل وسيط التداول، حيث إذا انخفض الهامش المتاح إلى الحد الأدنى، فقد تتعرض للإغلاق التلقائي للصفقات المفتوحة (Margin Call) أو الحد من القدرة على فتح صفقات جديدة.

تعتبر التجارة بالهامش فرصة للمستثمرين لزيادة قوة رأس المال وتحقيق ربح أكبر، حيث يمكنك التداول بمبلغ أكبر مما لديك بفضل الهامش المحجوز. ومع ذلك، يجب أن تكون حذر عند التداول بالهامش، حيث إنه يزيد من مستوى المخاطرة، ويمكن أن يؤدي إلى خسائر كبيرة إذا لم يتم إدارة بشكل صحيح. لذا، من المهم أن تكون على دراية بمتطلبات الهامش وسياسات الوسيط المالي الخاص بك قبل الشروع في التداول بالهامش.

عقود الفروقات CFD’S

يمكننا استخدام مفهوم “العقود مقابل الفروقات”. هذه العقود توفر القدرة على الاستثمار في الأسهم والسندات ومؤشرات الأسهم والسلع والأصول المماثلة بطرق غير مادية مختلفة.

لفهم الأمر بشكل مبسط دعونا نشرحها بالحالة الفيزيائية لنفترض أنك كتاجر اشتريت 100غرام من الذهب بسعر ما وبعد مدة معينة ارتفع سعر الذهب فقمت ببيع ال 100 غرام من الذهب فأنت رابح أما إذا انخفض سعر الذهب فأنت خاسر وهكذا هي عقود الفروقات.

في أي تداول للعقود مقابل الفروقات، فإنك تشتري وتبيع حسب توقعات الأسعار.

إنها أدوات استثمارية تسمح لك بالاستثمار في التوقعات المستقبلية للمنتج الأساسي بضمانات منخفضة، دون وجود منتج مالي فيزيائي، من خلال إرفاق ضمانات أقل من المنتج الأساسي.

ما هي مزايا عقود الفروقات

يمكن سرد مزايا CFD’S على النحو التالي:

إنها أداة استثمار سهلة ومفضلة كثيراً لأنها لا تتطلب ضمانات كثيرة وسريعة للغاية بذات الوقت. تمنح العقود مقابل الفروقات للمتداولين فرصة تحقيق أرباح كبيرة من التغييرات الصغيرة في الأسعار.

يسمح لك باستخدام رافعة مالية تصل إلى 1.10أو 1.20 تختلف حسب الوسيط المالي أثناء تداول العقود مقابل الفروقات، يمكنك عمل مبلغ كبير من الضمانات المودعة عن طريق إيداع ضمان معين.

المراكز القصيرة (البيع على المكشوف) في الأسواق الفورية صعبة ومكلفة. نظراً لعدم وجود ملكية مادية للأصل الأساسي في عقود الفروق المكتوبة على السهم، فلا توجد قواعد وصعوبات في اقتراض الأسهم أو ما شابه ذلك. يمكن البيع على المكشوف بسهولة.

تتم كتابة العقود مقابل الفروقات على مجموعة واسعة من فئات الأصول الأساسية.

فإنها تمنح المستثمرين الفرصة للعثور بسهولة على المنتجات التي يبحثون عنها.

يتيح لك الوصول بسهولة إلى جميع المؤشرات والسلع والمعادن الثمينة على منصة واحدة، مما يسمح لك بالاستفادة من صعود وهبوط السوق.

يوفر CFD’S معلومات مفصلة حول المفاهيم والأحداث مثل الضغط، والتدفقات المرحلية، والكثافة.

تقوم بفحص الرسوم البيانية للتغيير الفوري للأسعار الحقيقية على المنصة. يمكنك التداول في الأسعار الحقيقية وجميع العملات والنفط والفضة والذهب ومؤشرات الأسهم الأكثر ربحية، في أي وقت بضمانات أولية صغيرة ومعدلات عمولة منخفضة.

يحتوي CFD’S على مجموعة واسعة من الاستخدامات. يتم استخدامه في صناعات مختلفة لإجراء عمليات حسابية وتحليلات مختلفة. تعد صناعة البناء، والفضاء والطيران، وصناعة السيارات، والهندسة الطبية والكهربائية والغاز الطبيعي والبترول من أهم الصناعات في CFD’S.

السواب (SWAP)

في سوق الفوركس، مصطلح “السواب” أو تبييت الصفقة هو أحد أنواع الفائدة (رسوم) التي يتم فرضها على كل صفقة تستمر لليلة التالية. يحدث ذلك لأن سوق الفوركس لا يغلق على مدار 24 ساعة للعملات فقط في اليوم، وبدلاً من ذلك، يستمر التداول على مدار الساعة.

يجب أن يكون السواب محدد ومعلن مسبقاً من قبل وسيط الفوركس الخاص بك، وعادةً ما تكون متاحة في جداول السواب على موقع الوسيط. يجب على المتداولين أن يأخذوا في الاعتبار السواب عند اتخاذ قرارات التداول لفترات طويلة، حيث يمكن أن تؤثر على ربحية المراكز المفتوحة لديهم.

أهم النصائح لبدء تداول الفوركس بشكل صحيح

تداول الفوركس ببساطة عندما تتوقع أن زوج ما قد ترتفع قيمته تقوم بشراء هذا الزوج والعكس صحيح بما معناه عندما تتوقع أن زوج ما قد تنخفض قيمته تقوم بعملية البيع لهذا الزوج وهذ التوقع يعتمد على أمور كثيرة سنطرحها في الفقرة التالية.

1. التعلم والتدريب

التعمق في تعلم أساسيات أسواق الفوركس وأساسيات التداول وهو شيء أساسي وله تصنيفات كثيرة، مثل تحليل الرسوم البيانية وقراءة الأخبار الاقتصادية. يمكنك الاستفادة من العديد من الموارد المجانية على الإنترنت، مثل الكتب، والدورات التعليمية، والمدوّنات، والمقالات.

تقدم لك المنصة العربية للاستثمار دروس تعليمية مجانية في أي مكان متواجد فيه. افتح حساب تجريبي أو حقيقي وعش التجربة معنا.

2. وضع خطة تداول

قم بإنشاء خطة تداول محكمة تحدد استراتيجيتك وأهدافك التجارية. يجب أن تحتوي الخطة على قواعد دقيقة لإدارة رأس المال وإدارة المخاطر، بالإضافة إلى أساليب تحليلية لتحديد نقاط الدخول والخروج من الصفقات.

تعرف أيضاً على الشموع اليابانية

3. استخدام تحليل فني

يُستخدم التحليل الفني الضي يعتمد على مناطق الدعم والمقاومة بالإضافة لخط الترند لسهولة فهم حركة الأسعار وتحديد الاتجاهات والنقاط المحتملة للدخول والخروج من الصفقات. يشمل التحليل الفني استخدام المؤشرات الفنية ونماذج الرسوم البيانية والترندات ومستويات الدعم والمقاومة.

تابع أخر التحليلات الفنية اليومية على اليوتيوب

بالاضافة للتحليل الكتابي على الموقع الرئيسي

4. إدارة رأس المال

قم بتحديد نسبة محددة من رأس المال الخاص بك لكل صفقة وتحديد مستويات وقف الخسارة (Stop Lose) والربح المستهدف (Take Profit). حافظ على احترام هذه القواعد بصرامة ولا تتجاوزها أبداً.

5. التحلّي بالصبر والانضباط العاطفي

يعتبر الصبر والانضباط العاطفي عاملين مهمين في تداول الفوركس بنجاح. عليك أن تتجنب اتخاذ قرارات متسرعة في مواجهة الخسائر. اتخذ القرارات بناءً على التحليل الفني والمعطيات، وابق هادئاً وثابتاً في جميع الأوقات.

6. التجارة بوعي

تجنب الوقوع في فخ التجارة الزائدة أو الاستثمار الزائد وهي اتخاذ قرارات تداول مفرطة أو وضع أخطار مالية أعلى من المعقول. هذا يمكن أن يكون مشكلة خطيرة قد تؤدي إلى خسائر مالية كبيرة. قم بإجراء تقييم مستمر لأدائك وتحليل الأخطاء التي ترتكبها للتعلم منها.

7. تجنب الطمع

يمكن أن يدفع الرغبة في تحقيق المكاسب السريعة والكبيرة المتداولين إلى اتخاذ قرارات تجارية زائدة. قد يقومون بزيادة حجم الصفقات أو الدخول في صفقات غير مبررة من أجل الربح السريع، وهذا يعرضهم للمخاطر بشكل كبير.

8. ممارسة إدارة المخاطر

قم بتحديد حدود للمخاطرة المقبولة ولا تتجاوزها. يُنصح بعدم وضع كل رأس المال في صفقة واحدة، واستخدام تقنيات مثل وقف الخسارة وتعديل حجم الصفقات وتوزيع المخاطر بشكل مناسب.

9. متابعة الأخبار الاقتصادية

تابع الأخبار والأحداث الاقتصادية التي قد تؤثر على سوق الفوركس. قد تكون هناك فرص تداول جيدة في فترات التقلب الشديدة في الأسوق وخاصة عندما تصدر بيانات اقتصادية مهمة.

10. استخدام حساب تجريبي

قبل أن تبدأ في التداول بمبلغ حقيقي، يوصى بفتح حساب تجريبي لتداول الفوركس. هذا الحساب يسمح لك بتجربة استراتيجيات التداول والتعلم دون المخاطرة بأموالك الحقيقية.

حساب تجريبي عن طريق المنصة العربية للاستثمار

11. اختيار منصة تداول حديثة ومتطورة

المنصة الأحدث والأكثر تطوراً هي ميتاتريدر 5 (MetaTrader 5) تم تطويرها من قبل شركة MetaQuotes Software ويرمز لها اختصاراً ب MT5 تؤمن لك الوصول بنطاق واسع إلى الأسواق المالية بما فيه من أسواق العملات الأجنبية والمؤشرات، وعقود فروقات، والأسهم، وغيرها. وأيضاً هي متوافقة مع نظام ويندوز ونظام IOS&ANDROID

لتحميل منصة التداول MT5

ننصح بزيارة موقعنا لخوض التجربة بصورة أفضل عن طريق حساب تجريبي

لا تنسَ أن تكون حذراً وعلى علم بأن التداول في سوق الفوركس ينطوي على أخطار مالية. قم بإجراء بحث متعمق واستشارة محترفين ماليين قبل اتخاذ أي قرارات استثمارية.

لأي استشارات في عالم الفوركس لا تترد في الاستفسار … فريق المنصة العربية للاستثمار للدعم الفني على جاهزية عالية دوماً 24/7.

لماذا عليك اختيار المنصة العربية للاستثمار لبدء التداول في سوق الفوركس

المنصة العربية للاستثمار هي شركة وساطة مالية مقرها في تركيا تقدم الشركة خدمات التداول الإلكتروني على منصة التداول Meta Trader 5 الشهيرة والتي تضم أكثر من 500 أداة مالية مثل العملات والمؤشرات والمعادن الثمينة والعملات الرقمية وأصول تجارية أخرى.

نحن في الشركة العربية للاستثمار نهتم بتقديم خدمات عالية الجودة لعملائنا، ولذلك نركز على عدة معايير رئيسية تهم المستثمرين في تقييم شركة الوساطة. سنتحدث بالتفصيل عن هذه المعايير الرئيسية.

1- الترخيص

لدى المنصة العربية للاستثمار تراخيص من عدة مصادر موثوقة هذا يعني أننا نتبع قوانين صارمة ونعمل بموجب إطار قانوني. من خلال تطبيق هذه الأنظمة والقوانين نقوم بحماية المستثمرين وتعاملاتهم المالية وضمان حقوقهم.

ترخيص وتسجيل من المملكة المتحدة (United Kingdom)

ترخيص وتسجيل من سانت فينسنت (Saint Vincent)

الترخيص والتسجيل في تركيا (Turkey)

المنصة العربية للاستثمار حاصلة على الرخصة الدولية للوساطة والمقاصة المالية (فوركس) من هيئة الخدمات المالية M.I.S.A (جزر القمر العربية المتحدة)

2- الدعم الفني 24/7

سوق الفوركس يبدأ من يوم الاثنين وينتهي يوم الجمعة وعلى الرغم من ذلك فإن فريق الدعم الفني للمنصة العربية للاستثمار يبقى طوال الأسبوع على استعداد كامل لتلبية طلبات المتداولين.

فريق الدعم الفني يهتم بصورة عامة بكافة العملاء، ولكن بذات الوقت يولي أهمية كبيرة للمتداولين الجدد.

يسعى فريق الدعم الفني دائماً للرد بأسرع وقت ممكن فالثانية في مجال الفوركس لها أهمية كبيرة

3- طرق السحب والإيداع

نحن نوفر مجموعة متنوعة من طرق السحب والإيداع لتناسب احتياجات العملاء المختلفة. يمكن للعملاء إجراء الإيداعات عبر التحويل البنكي، البطاقات الائتمانية، حوالات مكاتب، بيرفكت موني (Perfect Money) USDT وغيرها من الخيارات المعتمدة في التحويلات المالية على مستوى العالم. بالإضافة إلى ذلك، نسعى جاهدين لتسهيل عملية السحب والإيداع والتعزيز للعملاء، مع معالجة الطلبات بشكل سريع وفعال وضمان سهولة الوصول إلى الأموال

APC PAYCARD

هي بطاقة مسبقة الدفع بامتياز من ماستر كارد العالمية وبضمان البنك المركزي الأردني تقدمها المنصة العربية للاستثمار ليتمتع العميل بأقصى درجات التحكم والحرية المالية للحساب وتضمن سهولة عملية السحب والايداع.

افتح حساب حقيقي واحصل على البطاقة

4- تنفيذ الصفقات بسرعة

نستخدم نظام STP وهو نظام التنفيذ الفوري الفعال جداً في مجال تنفيذ الصفقات.

نستخدم أيضاً تكنولوجيا متقدمة MT5 وشبكة اتصال قوية لضمان تنفيذ فوري ودقيق للصفقات. هذا يضمن أن يتم تنفيذ أوامر العملاء بالضبط على السعر المحدد دون تأخير يُذكر.

5- المزايا التي تقدمها المنصة العربية للاستثمار

تقدم المنصة العربية للاستثمار مزايا عديدة لعملائها تتمثل بالتالي

1- لا يوجد عمولة (صفر عمولة)

2- رافعة مالية 1:100

3- لا يوجد تدخل من الوسيط

4- أكثر من 500 أداة تداول

5- مستويات التوقف صفرية (Stop Loss)

6- فئات الأصول 12

7- دعم العملاء7 /24

8- متابعة دائمة للأسواق

9- دورات تدريبية مجانية

10- تنفيذ فوري للصفقات

11- لا يوجد تضارب في المصالح

12- فريق خاص لدعم العملاء وتقديم التحليلات اليومية للأسواق.

بعد كل هذه المزايا هل ما زلت تفكر!

افتح حسابك الآن مع المنصة العربية للاستثمار

ملخص المقال

في عالم يعتبر الثابت الوحيد فيه هو التغير، لا يمكن أن يوجد حدود للفوركس فهو بحر من المعلومات المتجددة والمتغيرة على الدوام فعليك عزيزي المهتم بالفوركس أن تبقى على إطلاع دائم على التحديثات وآخر التطورات التي بدورها تبقيك في المقدمة للقيام بتداولات ناجحة ومربحة.

المنصة العربية للاستثمار، تتطلع دائماً إلى توفير معلومات شاملة وتفصيلية لعملائنا حول سوق الفوركس من خلال تغطيتها الكاملة لوسائل التواصل الاجتماعي.

وأخيراً، يجب أن يتذكر المستثمرون أن التداول في سوق الفوركس ينطوي على مخاطر مالية وأنه من المهم وضع استراتيجية تداول محكمة وإدارة المخاطر بعناية. ينصح بالتداول بمبالغ معقولة وعدم المخاطرة.

نأمل أن تكون هذه المقالة قد قدمت لك فهماً أعمق لسوق الفوركس وبعض العوامل الرئيسية التي يجب مراعاتها عند البحث عن شركة وساطة مالية. إذا كان لديك أي أسئلة إضافية، فلا تتردد في طرحها. نحن هنا لمساعدتك في رحلتك في سوق الفوركس.

وننصح نحن المنصة العربية للاستثمار بفتح حساب تجريبي أولاً لتخوض التجربة بصورة مطابقة للواقع.

هل أنت مستعد لتداول الفوركس إبدأ الآن